Spis treści

Jak jest zbudowany polski system emerytalny?

Aby wytłumaczyć, dlaczego powinieneś zainteresować się IKE i IKZE warto zrozumieć polski system emerytalny. Ten jest zbudowany z trzech filarów:

- I filar – jest on oparty na Funduszu Ubezpieczeń Społecznych, który jest zarządzany przez ZUS. Ten filar jest obowiązkowy;

- II filar – to otwarte fundusze emerytalne (OFE). Jeszcze do niedawna każdy dorosły Polak musiał wybrać fundusz emerytalny. Dziś korzystanie z nich nie jest obowiązkowe. Osoby, które zdecydują się oszczędzać również w OFE, muszą złożyć stosowną deklarację, korzystając z tzw. okienka transferowego. Wówczas część składki przekazywanej do ZUS jest przesyłana do wybranego przez nich OFE;

- III filar – składa się z indywidualnego konta emerytalnego (IKE), indywidualnego konta zabezpieczenia emerytalnego (IKZE) i pracowniczego programu emerytalnego (PPE). O tym zabezpieczeniu również decydujemy dobrowolnie i samodzielnie.

Jako osoba pracująca na podstawie umowy o pracę, możesz liczyć, że w przyszłości to właśnie ZUS będzie wypłacał Ci świadczenie. Zdecydowałeś się na OFE? Na 10 lat przed Twoim przejściem na emeryturę, OFE będzie zobowiązane przekazywać środki do ZUS-u. W efekcie środki wypracowane w OFE również będą wypłacane przez ZUS.

Jednak według prognoz emerytury mają być dość niskie. Dlatego warto wziąć sprawy w swoje ręce i zatroszczyć się o III filar.

III filar – co musisz wiedzieć?

Skoro wysokość emerytury wypłacanej przez ZUS będzie w przyszłości bardzo niska, to już dziś warto pomyśleć o dodatkowym zabezpieczeniu. Takim może być oszczędzanie w ramach III filaru.

Mimo że IKE i IKZE służą do tego samego celu, to jednak różnice między nimi są znaczne. Przykładowo pieniądze wypłacane z konta IKE nie podlegają opodatkowaniu, zaś osoby, które zdecydują się oszczędzać na koncie IKZE i wypłacić zgromadzone środki, będą musiały liczyć się z koniecznością uiszczenia 10% podatku (zryczałtowany podatek dochodowy).

Czym się różni IKE od IKZE?

IKE (Indywidualne Konto Emerytalne) i IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego) to dwie formy oszczędzania na emeryturę w Polsce, które różnią się pod kilkoma względami.

IKE nie podlega opodatkowaniu podatkiem dochodowym od zysków kapitałowych i ma wyższy limit wpłat (3-krotność prognozowanego przeciętnego wynagrodzenia), a środki można wycofać bez podatku po ukończeniu 60. roku życia. Jest także bardziej elastyczne w kwestii inwestycji i skoncentrowane na maksymalizacji oszczędności.

Z kolei wpłaty na IKZE można odliczyć od podstawy podlegającej opodatkowaniu, ale do pewnego limitu (1,2-krotność przeciętnego wynagrodzenia). Wycofanie środków jest opodatkowane. IKZE ma niższy limit wpłat i skupia się na zapewnieniu dodatkowego zabezpieczenia na starość, z możliwością korzystania z ulg podatkowych.

Wybór między tymi dwoma narzędziami powinien zależeć od indywidualnej sytuacji finansowej, celów inwestycyjnych i planów na emeryturę.

IKE czy IKZE – co będzie lepsze?

Aby odpowiedzieć na to pytanie, musisz poznać różnice między tymi kontami i określić swoje oczekiwania. Ważne jest, jak często będziesz mógł dokonywać wpłat – czy będą one regularne, czy może będziesz zasilał swoje konto wyłącznie wówczas, gdy otrzymasz większy zastrzyk finansowy? Tylko po rozważeniu tych kwestii będziesz mógł wybrać korzystnie dla siebie. Jeżeli nie masz wystarczającej wiedzy najlepiej zrobisz, korzystając z pomocy doradcy finansowego.

Z uwagi na korzyści podatkowe (możliwe jest skorzystanie z ulgi), oszczędzanie na kontach IKE i IKZE jest też alternatywą dla gromadzenia oszczędności na rachunku oszczędnościowym czy lokowania oszczędności na lokatach. Decydując się na lokatę, trzeba pamiętać o podatku Belki, który jest naliczany od zysków.

IKE i IKZE to również alternatywa dla ubezpieczeń ochronno-oszczędnościowych. Polisa na życie i dożycie to świetny sposób, aby zabezpieczyć się na jesień życia. Niestety, osoby starsze, którym brakuje tylko kilka lat do przejścia na emeryturę, mogą mieć poważny problem z wykupieniem korzystnego dla siebie ubezpieczenia.

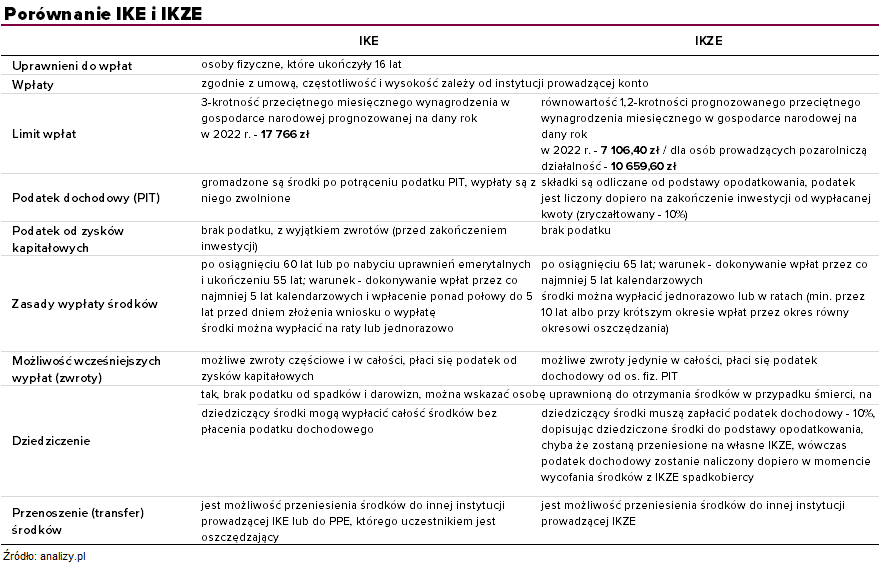

Kilka istotnych różnic między IKE a IKZE ukazuje poniższa tabela.

Źródło obrazka: www.analizy.pl

Polisa na życie i dożycie – co musisz wiedzieć?

Ubezpieczenie na życie kojarzy się z produktem o charakterze ochronnym w razie wypadków. Tymczasem większość firm oferujących takie produkty, np. PZU, AXA, Allianz czy Aviva, już od dawna proponują także opcje ochronno-oszczędnościowe. Takimi produktami są polisy na życie i dożycie. Kupując taką polisę, możesz być pewien, że nie tylko zabezpieczysz finansowo bliskich na wypadek swojej śmierci, lecz także zgromadzisz pieniądze na jesień życia.

W przypadku ubezpieczeń na życie i dożycie część uiszczanej przez klienta składki jest inwestowana. W efekcie towarzystwo ubezpieczeniowe może wypłacić ubezpieczonemu pieniądze wówczas, gdy dożyje on wskazanego w umowie wieku.

Suma ubezpieczenia – dlaczego jest tak ważna?

Zanim podpiszesz umowę z wybranym towarzystwem ubezpieczeniowym, z pewnością będziesz rozmawiał z jego przedstawicielem – agentem ubezpieczeniowym. To właśnie z nim ustalisz sumę ubezpieczenia. Od tej kwoty zależeć będzie nie tylko wysokość składki, którą będziesz zobowiązany co miesiąc uiszczać, ale także to, ile ubezpieczyciel wypłaci osobom przez Ciebie uposażonym.

Ile otrzymają po twojej śmierci wskazani przez ciebie bliscy, a ile wypłaci Ci ubezpieczyciel, jeżeli dożyjesz wieku wskazanego w umowie? Takie informacje znajdziesz w treści podpisywanych dokumentów, dlatego zachęcamy do uważnej lektury.

Zanim wybierzesz polisę zapoznaj się z różnymi opcjami

Wybór produktów ubezpieczeniowych jest naprawdę olbrzymi – warto dokładnie zapoznać się z aktualnie oferowanymi produktami. Dobrym pomysłem jest skorzystanie z porównywarki ubezpieczeń. Nie zaszkodzi też spotkać się osobiście z agentami ubezpieczeniowymi pracującymi dla różnych towarzystw ubezpieczeniowych, aby dokładnie zapoznać się z proponowanymi produktami.

- Struktura emerytalna w Polsce: polski system emerytalny składa się z trzech filarów: ZUS (I filar – obowiązkowy), OFE (II filar – opcjonalny) i III filaru (IKE, IKZE, PPE – dobrowolne).

- Dodatkowe zabezpieczenie na emeryturę: w obliczu prognoz niskich emerytur warto zainteresować się III filarem, szczególnie IKE i IKZE, jako dodatkowym zabezpieczeniem finansowym.

- Różnice między IKE a IKZE: IKE pozwala na wyższe wpłaty i zwolnienie z opodatkowania zysków, a IKZE umożliwia odliczenia od podatku, ale wypłaty są opodatkowane.

- Polisy na życie i dożycie: warto zainteresować się także produktami towarzystw ubezpieczeniowych, które pozwolą zabezpieczyć zarówno Twoją jesień życia, jak i bliskich.

- Decyzję podejmij w oparciu o indywidualną sytuację finansową: wybór między IKE a IKZE zależy od częstotliwości i wysokości wpłat oraz planów na emeryturę, dlatego warto skonsultować się z doradcą finansowym.

To może Cię również zainteresować